Статьи

Экономия энергоресурсов Schneider Electric

Johnson Controls

Пресса об интеллектуальных зданиях Украинский рынок систем автоматизации и диспетчеризации: медленное размораживание Журнал «Сети и бизнес» № 3 (58) 2011

«Интеллектуальные здания»: настоящее или будущее? Property Times №2 2007 г.

Дом с умом: головоломка для Украины? Журнал ТЕЛЕКОМ №6 2006 гКомпания «АвиСат» —

официальный партнер (интегратор систем управления зданием ТАС) компании Schneider Electric и авторизованный дистрибьютор Johnson Controls Ukraine (подразделения Building Efficiency) |

Обзор прессы об интеллектуальных зданиях

Источник: http://sib.com.ua/arhiv_2011/2011_3/statia_3_4_2011/statia_3_4_2011.htm Журнал «Сети и бизнес» № 3 (58) 2011

В докризисное время рынок систем автоматизации и диспетчеризации зданий динамично развивался, что было обусловлено постоянным ростом объемов строительства. Свои представительства в Украине открыли все ведущие мировые производители. В определенном смысле уже тогда рынок был насыщен (предложения компаний с лихвой перекрывали спрос). Непрерывно увеличивалось и количество интеграторов.

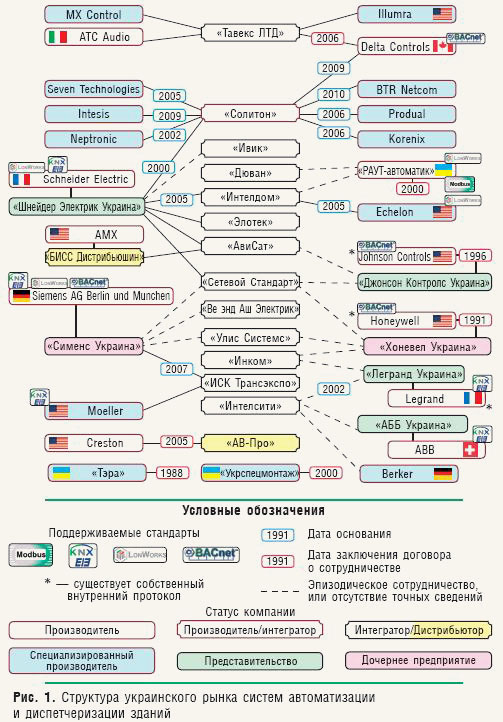

Теперь же все несколько иначе. По словам представителей компаний, опрошенных нашим изданием в процессе исследования рынка систем автоматизации, за последние два года объем рынка существенно сократился. В результате он стал более тесным и закрытым. По мнению опрошенных экспертов, объем украинского рынка систем автоматизации и диспетчеризации зданий в 2010 году составил $10,5 млн., что немногим больше, чем в 2003 году ($8,1 млн.) (см. «СиБ» №2 2004 с. 48-58). Такой невысокий показатель объясняется той же причиной, что и все неприятности, а именно — мировым экономическим кризисом. В 2010 году рынок сократился на 45% по сравнению с предыдущим годом. Хотя вернее будет использовать термин «заморозился», ведь количество проектов не уменьшилось, просто некоторая часть их была приостановлена. Кто кому интегратор На украинском рынке систем автоматизации и диспетчеризации, структура которого отображена на рис. 1, представлены все ведущие мировые производители систем BMS (Building Management System) и «умных домов». Фактически рынок состоит из этих двух сегментов — автоматизация зданий и жилья.  Большинство зарубежных компаний выпускают только компоненты подсистем управления отоплением или освещением, периферийные устройства и программные средства (SCADA) (на рис. 1 они отображены как «специализированный производитель»). В этом случае работа с одним или несколькими партнерами (дистрибьюторами) в Украине происходит напрямую. В свою очередь производители, предлагающие полный спектр оборудования (начиная от периферийных устройств и заканчивая программным обеспечением), а также готовые комплексные системы имеют представительства с различным набором полномочий. Представительствами являются компания «Шнейдер Электрик Украина», которая занимается поставками оборудования Schneider Electric для интеграторов, а также «Джонсон Контролс Украина», «Легранд Украина» и «АББ Украина», которые работают с Johnson Controls, Legrand и ABB соответственно. Сразу уточним, что в арсенале французской компании системы автоматизации и диспетчеризации появились в результате приобретения известных европейских производителей. В первую очередь, немецкой Merten, шведской T.A.C. (приобретение 2002 года) и британской Satchwell (2005 год), оборудование которых используют отельные интеграторы. К примеру, «Ивик» реализует системы управления климатом на базе Satchwell, а «Ависат» — открытые решения для инженерных систем современных зданий T.A.C. Компании «Хоневелл Украина» и «Сименс Украина» являются дочерними предприятиями компаний Honeywell и Siemens AG Berlin und Mu"nchen соответственно. Больше всего полномочий сосредоточили в своих руках представительства американских производителей Johnson Controls и Honeywell, которые занимаются не только продажей оборудования, но и проектированием и инсталляцией систем диспетчеризации зданий. Право на такого рода деятельность первой компанией было получено в 2003 году; ранее же, начиная с момента создания в 1998 году, это было торговое представительство. А вторая всегда имела отделы проектирования и внедрения систем. К слову, «Хоневелл Украина» работала еще в Советском Союзе над автоматизацией производственных процессов, имея главный отдел в Москве, а также инженерные подразделения в Киеве и Харькове, на базе которых в 1991 году и создавалась уже украинская компания. Другие же производители всего комплекса оборудования — Delta Controls (Канада), АМХ и Crestron (США), а также ATC Audio (Италия) — работают с украинскими компаниями без посредников. Хотя итальянская компания специализируется на производстве систем для гостиниц, а американские АМХ и Crestron — для автоматизации жилья (систем типа «умный дом»). Отметим, что системы для квартир и коттеджей отличаются от BMS более простой структурой, относительно небольшим количеством точек сбора информации, а также акцентом на удобство использования и стильным дизайном устройств управления (сенсорных панелей, дистанционных пультов). В Украине мало дистрибьюторов зарубежных производителей в классическом понимании этого термина. Большинство компаний не только ввозят продукцию, но и являются интеграторами систем автоматизации на ее базе. А некоторые, как, например, «Солитон», занимаются также собственным производством оборудования. Следует отметить, что интеграторы также могут иметь различную специализацию. Некоторые, как, к примеру, «Ависат», «Солитон» или «Интелдом», внедряют все компоненты систем автоматизации, другие же специализируются на какой-то одной подсистеме. Компания «Ивик», к примеру, является интегратором средств управления вентиляцией, а «Унитех Бау» инсталлирует системы автоматизации котельных (ну и заодно сами котельные), «Элотех» специализируется на разработке и интеграции автоматики для управления освещением. При этом отечественный рынок систем автоматизации не отличается четкой организацией и налаженностью связей. Сотрудничество между многими интеграторами и дистрибьюторами продукции (или представительствами) носит спорадический характер и не закреплено долговременными договоренностями, что на схеме отображено пунктирными линиями. В таких случаях интегратор покупает нужное ему оборудование под конкретный проект. При этом крупные интеграторы являются партнерами одного или нескольких зарубежных производителей через их представительства или же напрямую. Так, компания «Солитон», помимо сотрудничества с Delta Controls и TAC (входящей в состав Schneider Electric), является дистрибьютором еще нескольких производителей. Например, от Seven Technologies украинский интегратор получает системы SCADA IGSS для промышленности и зданий, от Intesis — шлюзы и OPC-серверы для интеграции систем управления зданиями. Кроме того, развивается сотрудничество с Produal, которая производит датчики и преобразователи для BMS, BTR Netcom (модули ввода/вывода). Korenix поставляет «Солитону» оборудование для промышленных сетей Ethernet, а Neptronic — приводы клапанов и воздушных заслонок, являющиеся исполнительными устройствами системы управления вентиляцией. Еще один украинский интегратор — компания «Тавекс ЛТД», которая также сотрудничает с Delta Controls, является дистрибьютором оборудования компании ATC Audio и Illumra и реализует системы автоматизации на базе их оборудования. Такая модель работы на рынке дает свои преимущества в борьбе за проекты — перечень предлагаемых систем становится более гибким в плане комплектации и цены. Хотя не всегда зарубежные компании лояльны к подобного рода «эклектике». Присутствуют на рынке также и отечественные производители. К примеру, компания «Раут-автоматик», образованная в 2000 году, которая выпускает датчики, свободно программируемые контроллеры, программные продукты. Компания «Укрспецмонтаж Инвест», созданная в 1995 году, занимается проектированием внутренних и внешних инженерных сетей, систем и приборов. Одной из старейших компаний на рынке является «Тэра» (разработка, производство и реализация средств автоматизации). Она основана в 1988 году как кооператив на базе Черниговского радиоприборного завода, а в апреле 2011 года стала частным акционерным обществом и на данный момент поставляет свою продукцию в страны СНГ, Восточной Европы и Африки. О количестве и качестве Развитие рынка систем автоматизации и диспетчеризации зданий зависит от нескольких факторов, главными из которых являются тенденции в сфере строительства и наличие состоятельных клиентов, готовых платить за автоматизацию своего жилища немалые деньги. Ведь среднестатистический проект «умного дома» для частного коттеджа стоит около $15 тыс. (в сегменте «элит» минимальная стоимость набора в составе контроллера, сенсорной панели, включая функции программирования системы, обойдется уже в сумму свыше $20 тыс.). А вот крупный проект автоматизации здания (BMS) стоит на порядок больше — около $500 тыс. Но и количество заказов в данной сфере существенно меньше, чем в сегменте автоматизации частного жилья. В лучшие докризисные времена (до 2008 года) один интегратор в среднем за год мог реализовать два-три крупных проекта BMS и до десятка небольших систем типа «умный дом». Вообще же, несмотря на универсальность интеграторов, работающих в обоих сегментах, уже проявляется их специализация. Некоторые больше внимания уделяют сфере автоматизации жилья, как, к примеру, «Ависат», «Легранд», другие — сегменту BMS («Сетевой стандарт» или «Интелдом»). Деление рынка на два сегмента — автоматизации зданий (BMS) и жилья («умный дом») — является только «вершиной айсберга». Нужно учитывать, что здания различного назначения (офисы, гостиницы, торговые центры) требуют различного подхода к проектированию и построению систем. К примеру, если аэропорты и вокзалы в первую очередь нуждаются в системах безопасности, то офисные здания — в автоматизации энергопотребления и освещения, в обустройстве конференц-залов. А гостиницы заинтересованы, прежде всего, в интеграции гостиничных систем с установленными системами автоматизации. Следует учитывать также склонность заказчиков к экономии средств. В проекте, особенно если здание строится на продажу, значится только самое необходимое — как правило, системы управления вентиляцией или освещением. И только если клиент строит для собственных нужд, система автоматизации «рискует» стать комплексной и всеобъемлющей. Но, как показывает опыт прошедших лет, большинство новых зданий автоматизированы лишь частично. Это же обстоятельство является причиной вышеописанных особенностей рынка (эпизодичность сотрудничества, использование комплектующих от различных производителей). Последнее обстоятельство позволяет минимизировать затраты в конкретном проекте. Энергоэффективность, являющаяся «священной коровой» западных заказчиков, в списке приоритетов их украинских коллег не значится. Отечественный подход отличается от западного, где за счет внедрения дорогостоящих систем автоматизации, повышающих эффективность использования ресурсов (электроэнергии, воды), уменьшают затраты на эксплуатацию здания. Большее значение для заказчиков в нашей стране имеет автоматизация как таковая. Но, по словам представителей многих интеграторов, ситуация понемногу меняется, поскольку неизбежным стало повышение цен на энергоресурсы. При небольшом количестве проектов, реализованных за 2010 год (а во время кризиса число заказов упало более чем на треть по сравнению с 2008 годом), мы не стали детально рассматривать потребительскую структуру рынка. Ведь заказов по внедрению BMS, по признанию интеграторов, за 2010 год, к примеру, на всех не наберется и десятка. Какое уж тут сегментирование… Соотношение между системами BMS и «умный дом» в 2010 году составило три к двум ($6,3 млн. и $4,2 млн.). Это существенно отличается от картины восьмилетней давности, когда, к примеру, на системы автоматизации зданий приходилось $7 млн. а на автоматизацию жилья только $1,1 млн. Такое соотношение объясняется сокращением рынка строительства крупных административных и офисных зданий во время кризиса и отсутствием такового в сфере частного жилья. Но и сегмент автоматизации зданий удерживает показатели за счет возведения новых объектов недвижимости к Евро-2012 (в первую очередь гостиниц). Несмотря на то что нам удалось оценить объем рынка, доли его участников (производителей) определить на данный момент не только не представляется возможным, но и бессмысленно ввиду малого количества проектов и отсутствия четко очерченных партнерских связей. Более адекватным в данной ситуации, на наш взгляд, является применение рейтинговой системы, при которой опрашиваемые украинские интеграторы располагают производителей в порядке убывания их доли на рынке. За первое место в списке компания получает 10 баллов, за второе 9 и далее по убыванию. После все полученные балы суммируются и делятся на количество участников опроса.

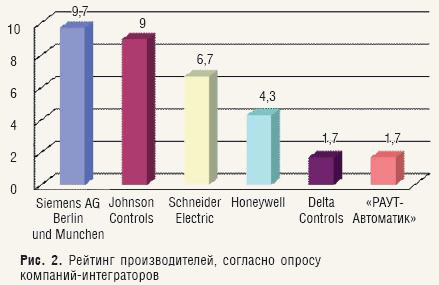

По результатам опроса (рис. 2) наибольшее количество баллов (9,7) получила компания Siemens AG Berlin und Mu"nchen, за которой вплотную расположилась Johnson Controls (9). С уверенностью можно сказать, что данные компании делят первое место. На втором расположился Schneider Electric (6,7), на третьем — Honeywell (4,3). Перспектива есть, ее не может не быть Рынок автоматизации и диспетчеризации зданий, несмотря на все невзгоды, остается весьма перспективным и представляет собой «непаханое поле». Об этом говорит хотя бы избыточное количество производителей и интеграторов, которое в несколько раз превышает общее количество реализованных проектов. До кризиса рынок демонстрировал постоянный рост, в 2010 году также было отмечено небольшое оживление. Хотя более важными для интеграторов в настоящее время представляются проекты в сфере автоматизации частного жилья. Его доля от общей стоимости проектов за последнее время увеличилась более чем в четыре раза. Подавляющее большинство опрошенных представителей компаний сошлись во мнении, что в этом и следующем годах рынок ожидает постепенный рост на уровне около 15%. Основная надежда на гостиницы, офисные здания и дата-центры, которые, к слову, требуют более высокой, по сравнению с другими типами зданий, плотности оборудования, а также более высокой точности измерения параметров и скорости реакции систем контроля и управления системами охлаждения. Очевидно, что светлое будущее компаний, занимающихся интеграцией систем автоматизации, наступит не так скоро, как того хотелось бы, но оно неизбежно в силу нескольких причин. Во-первых, конечно же, свою роль сыграет повышение цен на энергоносители, вынуждающее применять энергосберегающие технологии, в том числе и системы автоматизации. Во-вторых, стремление к высоким западным стандартам строительства (и жизни вообще. Но все это может быть перечеркнуто отсутствием экономического роста и, как следствие, роста благосостояния потенциальных заказчиков. Пока же при явном отсутствии у инвесторов желания вкладывать денежные средства в технологии, экономящие ресурсы, игроки рынка вынуждены перебиваться единичными проектами частичной автоматизации отдельных систем здания. Автор выражает благодарность компаниям «Ависат», «Джонсон Контролс Украина», «Дюван», «Легранд Украина», «Интелдом», «Интелсити», «Сименс Украина», «Солитон», «Тавекс» и «Хоневелл Украина» за помощь в подготовке материала. | |||||||